自己資本比率

自己資本比率

目次

自己資本比率とは?

自己資本比率(=株主資本比率)を説明します。

自己資本比率は、純資産÷総資産で計算されます。

総資産は、負債+純資産です。

このうち、

負債=他人から借りてきたお金

純資産=自分のお金

を意味します。

つまり、自己資本比率は、純資産÷総資産で計算されることから、

今あるお金全部のうち、自分のお金の割合はどのくらいか?

を意味します。

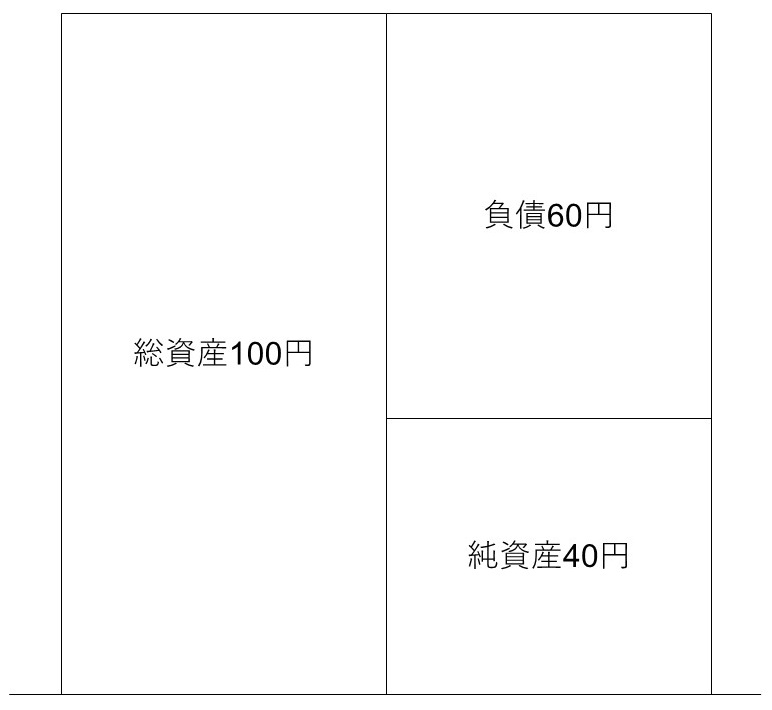

例えば、あなたの財布で考えてみましょう。

友人から、60円を借りました。(=負債)

今月の給料として、40円もらいました。(=純資産)

合計、100円を持っています。(=総資産)

この場合、自己資本比率は

40円÷100円=40%となります。

自己資本比率をどうやって株式投資に利用すればよいか?

自己資本比率が高ければ高いほど、財務健全性も高くなります。

考えてみればわかりますが、持っている1,000円のうち800円を自分で稼いだ人(自己資本比率80%)と、1,000円のうち200円しか自分で稼がずに残りの800円をサラ金でお金を借りてきた人(自己資本比率20%)とでは、どちらが安全といえるでしょうか。

もちろん前者です。企業の場合も同じです。

所属する業界のことを無視すれば、自己資本比率が40%以上が基準になります。

また、所属する業界のことを考慮すれば、業界平均値以上の自己資本比率があり、かつ自己資本比率が40%以上であることが基準になります。

自己資本比率に関しては、

1.同業他社の比較が必要

2.自己資本比率が高ければ、高いほどよいわけではない

などの留意点があります。

今は、「自己資本比率が高いほうが安全」と覚えておいてください。

近年に倒産した企業の自己資本比率は?

自己資本比率が高いほうが安全ですが、それでは、自己資本比率は何%程度必要なのでしょうか。それを知るために、まずは2008年に倒産した企業の自己資本比率の一覧を見てみましょう。

このように、倒産した企業の多くは自己資本比率が40%以下の企業で、中には1桁台の企業もあります。自己資本比率が低い企業に投資することは、極めて危険なのです。

それでは、自己資本比率はどの程度の水準が必要なのでしょうか。上の例を見ると自己資本比率が40%以上の企業に投資すれば大丈夫な気もしますが、投資初心者の方には目安として60%以上の企業に投資することをおすすめしています。

ただよく見てみると、スルガコーポレーションは自己資本比率が43.9%、プロデュースは自己資本比率が63.3%と高い水準にあったにも関わらず、倒産しています。

これはなぜでしょうか?

① スルガコーポレーション ~コンプライアンス上の問題をきっかけとする倒産~

スルガコーポレーションは1972年に設立された会社でした。1996年から古いビルを購入したうえで、権利関係を整理して売却し、新たな建物の工事を請け負う「不動産ソリューション事業」を始めました。これが業績に大きく寄与し、2008年3月期の連結売上高は前年比55.8%増の1250億円、連結純利益は2.4%増の78億円に至りました。

ところが2008年3月に、物件居住者との立ち退き交渉を依頼していた共同都心住宅と光誉実業の社長らが弁護士法違反の容疑で逮捕されました。反社会的勢力との関係が報道され、スルガコーポレーションは銀行からの資金調達や不動産の売却が困難になりました。 そして、資金繰りが悪化し、倒産にいたりました。

このコンプライアンス上の問題については、個人投資家にとって非常に見抜きにくい事項です。株主総会や会社説明会に参加し、社長の話している様子や雰囲気を見て、どうにか察知できるかどうかです。

しかしながら、決算書を見ておけば、経営上の問題にはすぐ気づけました。

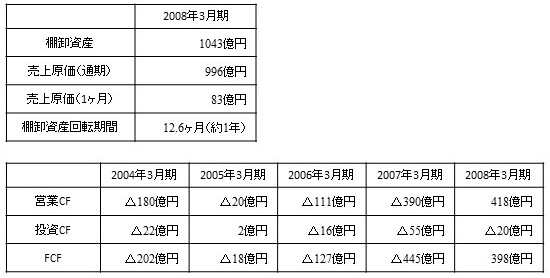

2008年3月期において棚卸資産(販売用不動産、未成工事支出金、不動産事業支出金)が1043億円ありました。2008年3月期1年間の売上原価が996億円ですから、実に12ヶ月分もの棚卸資産が積み上がっています。これは多すぎる水準です。

また、フリー・キャッシュ・フローも2004年3月期から2007年3月期までの各期において大幅なマイナスであり、2008年3月期だけが唯一のプラスでした。このことからも、非常にリスクの高いビジネスを行っていたことが分かります。

② プロデュース ~粉飾~

1992年6月に佐藤英児前社長によって有限会社プロデュースとして設立されました(1996年に株式会社化)。当初は、工作機械メーカーから受注を受け、FA制御装置の設計・試作、部品製造を行う典型的な地方の下請企業でした。

ところが、独自に3D塗布装置を開発し、転機が訪れます。2000年に3Dアプリケーション事業を立ち上げ、2002年にはファンクションアナライズ事業を展開。業績は急速に拡大し、2005年12月にはジャスダック市場に上場。成功した「モノづくり企業」として、プロデュースと佐藤英児前社長は脚光を浴び、マスコミ等に取り上げられることも度々ありました。

しかし、2008年9月19日、プロデュースは、粉飾容疑で証券取引等監視委員会の強制調査を受けました。その後、驚くべき展開となりました。

9月22日、佐藤英児社長と井上義則専務が役職を退く

9月24日、監査法人が契約解除

9月25日、この日開催予定だった定時株主総会が延期

9月26日、民事再生法の適用を申請し、倒産

強制捜査からわずか1週間で倒産してしまったのです。

では、自己資本比率が60%以上であったにも関わらず倒産してしまうことを予期できたのでしょうか?

決算書をよく見てみての感想は、かなり巧妙だと言うことです。

これを投資家が見抜くのは困難であったと思います。(機関投資家であってもそうだと思います。)

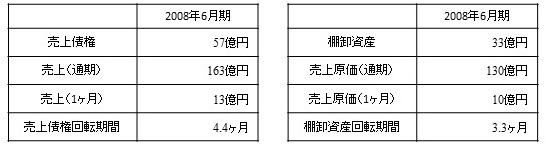

売上債権回転期間は4ヶ月を超えるもののそれほど高い水準ではありませんし、棚卸資産回転期間も異常がありません。

貸借対照表の他の項目も大きな違和感を感じる項目はありませんでした。

見抜けないまでも、第六感で危険だと察知できたとすれば、それはフリー・キャッシュ・フローの推移です。

成長企業とはいえ5期連続でフリー・キャッシュ・フローがマイナスということは、資金効率の悪いビジネスであるか、企業規模の拡大が急すぎることを示しています。

いずれにしても決算書からは「なんとなく危険そう」と察知するのが限界だったと思われます。

ちなみに、プロデュースの株価は、強制捜査までは安定して推移していました。好業績の成長企業といった位置づけでした。

ところが、粉飾決算発覚後の株価は、連続ストップ安が続きました。

売株数のほうが買株数よりも多いので、取引が完全には成立せず、逃げることさえできない投資家がたくさんいたと考えられます。

新興市場の人気銘柄だっただけに、市場全体に与える被害も大きかったと思われます。

プロデュースの公募価格は120,000円(分割調整後)、初値は237,500円(分割調整後)でした。

実体ある技術型企業としてPER100倍以上にまで人気化しており、破綻4ヶ月前の2008年5月23日には最高値の486,000円をつけていました。

エフオーアイは、典型的な粉飾で見抜くのは容易でした。売上債権回転期間が20ヶ月程度まで長期化しており、一目瞭然でした。

NESTAGEは上場廃止基準に抵触して上場廃止になったので、倒産発表日より上場廃止日の方が先になっています。

自己資本比率の応用的な使い方は?

ここまでは、自己資本比率は画一的に40%以上が投資対象として適格ということを学習してきました。投資初心者の方には60%以上がより安全でしょう。

始めて投資する場合には、このように簡便的な基準を用いることが、とても大切です。

しかし、投資経験が長くなるにつれ、基準をもう少し臨機応変に対応したいという気持ちが出てきます。現実の企業を見てみると、業種ごとに自己資本比率や流動比率の傾向があります。

つまり、業種全体として自己資本比率が高い業種もあれば低い業種があるのです。

そこで、自己資本比率についてもう少し応用的な論点を学習します。

応用方法は、①業種平均との比較、②前期との比較の2つです。

業種平均との比較をしてみよう!

各業種には、特有のビジネスモデルがあります。

端的にいうと、儲けやすい業種と儲けにくい業種があります。

たとえば、優秀な従業員がたくさんいて、長時間がんばって働いたとしても儲けにくい業種であれば、会社はあまり儲かりません。

逆に、それほど優秀でない従業員ばかりが毎日定時で帰っているとしても、儲けやすい業種であれば、会社は儲かります。

このため、業種構造の特徴が、自己資本比率にも影響するのです。業種構造によって、これらの比率が高くなる業種もあれば、低くなる業種もあります。

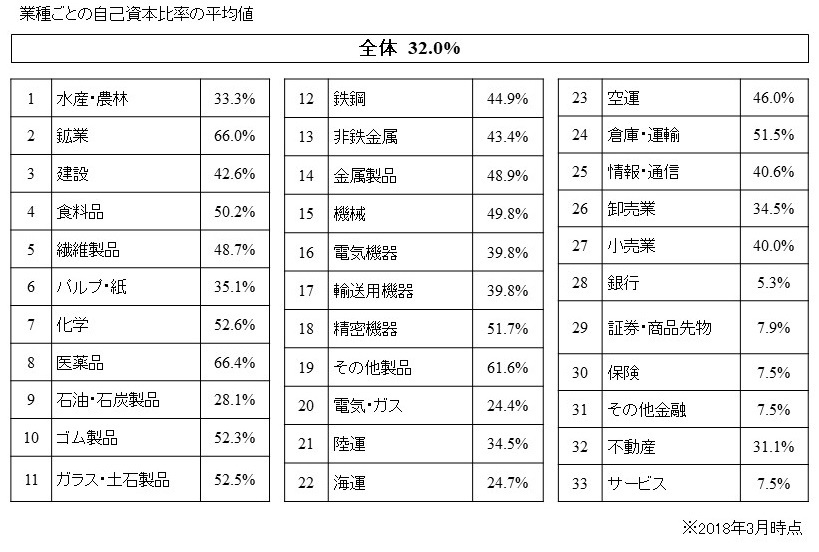

投資経験のある人であれば、業種平均値と比べて、これを上回っているかどうかをチェックすることで、より適切な判断ができるでしょう。

ただし、その場合でも、自己資本比率が40%以上ある会社を選びましょう。

業種ごとの自己資本比率

それでは、業種別の自己資本比率をみてみましょう。

業種別にとても差があることがわかります。

前期との比較をしてみよう!

自己資本比率を単年度で把握するだけでなく、過去数年間にわたって分析することで、その傾向が見えてきます。

自己資本比率が減少傾向にある会社は、やはり投資の際に注意しなければなりません。

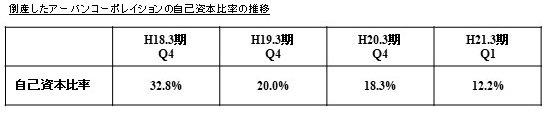

アーバンコーポレイションの場合は、自己資本比率の悪化が特徴的です。時間が経過するほどに自己資本比率が低下し、民事再生手続開始の申立のときには12.2%まで低下していました。

このように、投資した際には自己資本比率の要件を満たしていたとしても、推移を見ていると徐々に自己資本比率が減少しているような企業は、会社に利益が蓄積されていないということですから、そういった企業への投資は避けることが大切です。

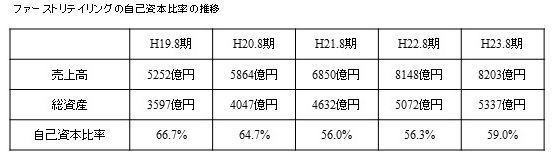

ファーストリテイリング【9983】は、売上高と総資産が急激に増加しているにもかかわらず、自己資本比率は60%前後で推移しています。

ここには経営者の自己資本比率に対するメッセージが隠れています。企業が拡大しても自己資本比率を60%程度に維持したいという考えです。

実は経営者は自己資本比率をある程度調整することができます。

①企業規模の拡大スピードを調整し、総資産が急拡大するのを抑える。

②借入金・社債を適切に増減させる。

③配当金を増減させる。

④新株を発行する。

⑤自社株買いを実施する。

という方法です。

①

企業規模を拡大させても、利益の拡大により自己資本は思い通りに増加するとは限りません。なぜなら、利益がどれだけ拡大するかはコントロールしにくい要因だからです。

ですから、企業規模を急拡大させればさせるほど、利益の拡大がそれに追いつかず、結果的に負債が増加して自己資本比率が低くなってしまいます。

そこで、企業規模の拡大スピードをうまくコントロールし、投資の成果(利益)を見極めながら、事業展開していくことで自己資本比率を適切な水準に維持しやすくなります。

②

借入金・社債を発行すれば、自己資本比率は下がりますし、返済すれば自己資本比率は上がります。

これは経営者の意思決定により調節することができます。

③

配当金を支払えば自己資本が減少し、自己資本比率が下がります。

したがって、経営者は自己資本比率を高く維持したいときには配当金を減らし、自己資本比率を低くしたいときには配当金を増加させればよいのです。

④

新株を発行すれば、自己資本が増加します。

ただし、既存株主にとっては1株利益が減少し、直近実績×PERも減少してしまうというデメリットがあります。これを希薄化といいます。

ともかく、株価を高く維持しつつ新株を発行できれば、自己資本比率は上昇します。

⑤

自社株買いは、新株発行の逆で、既存株主に対して資金を払い戻すことになります。

したがって、自社株買いをすれば自己資本が減少し、自己資本比率も低下します。

このように、自己資本比率は経営者にとってある程度コントロール可能な要素です。なので、特に一定水準に維持されている場合には、そこに経営者のメッセージが込められていると考えてよいでしょう。

逆に言うと、急激に自己資本比率が増加している、あるいは減少している、という場合には、経営者がコントロール不可能な事態が企業内部で起こっていると言って良いでしょう。

倒産する企業はえてして、自己資本比率が急激に悪化しています。

自己資本比率が40%未満の場合について

自己資本比率が40%以上あれば良いことは前述の通りですが、それより小さくても優良企業は存在します。

特に、成長過程にあり、銀行から借入をすることにより積極的に投資をしている企業を見逃すことになります。

かといって、あまりにもレバレッジを効かせすぎると(借入金を増やしすぎると)、外部環境が悪くなったときに急に倒産してしまうといったことにもなりかねません。

過去の倒産企業の自己資本比率を見るとほとんどが40%未満であることが分かります。

ゆえに、自己資本比率が40%未満の企業については、さらに詳細な分析により、投資の可能性を検討してみましょう。

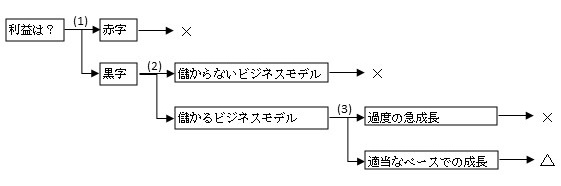

まず、自己資本比率が低い理由が赤字でないことが大切です。

次に、黒字であっても、儲かるビジネスモデルであるかどうかが大切です。多額の借入を行った結果、儲からない投資を行っていては、企業の成長は望めません。

最後に、成長のペースが適当かという点です。営業CFの範囲内で投資を行っているかどうかがポイントです。