【2984】ヤマイチエステート

不動産の開発・売買・賃貸・管理及び仲介業

類似企業:

【業界1位】

ジェイ・エス・ビー

【ヤマイチ・ユニハイムエステート(2984)】2024年3月期2Q 決算説明

【ヤマイチ・ユニハイムエステート(2984)】2024年3月期2Q 決算説明

目次

ヤマイチ・ユニハイムエステート株式会社の専務取締役、山田と申します。

2024年3月期の第2四半期の決算説明を始めます。

2024年3月期 業績予想

ビジネスモデル

最初に、当社のビジネスモデルなどをおさらいしつつ、今期の業績予想についてお話しします。

当社の最大の特徴は、不動産の開発力にあります。

不動産開発では、素地すなわち田畑や山林など、宅地の原材料から、最終的に建物が建てられる宅地の状態まで開発するノウハウが当社の強みです。

開発用地の仕入れの選定から権利関係の調整、近隣対策、そして造成工事に至るまでの一連の流れをフルラインでカバーしています。

このことにより、土地を安価な状態で仕入れ、最終的に販売・賃貸することで高い利益を獲得するのが当社の特徴です。

多くの類似企業は、完成した宅地・規制市街地の再開発や、図に示した不動産開発の各プロセスの部分に特化しているのに対して、当社は数年かけて土地を素地から完成させるという点が大きな特徴です。

「土地を活かす」ビジネスフロー

もう一つの特徴は、土地を活かすという思想です。

当社は、戸建ての販売専門、またはマンションの販売専門といった特定の用途の建物を大量供給するビジネスモデルではありません。

それぞれの土地の立地特性や地域の将来性を総合的に分析し、どのような利用方法が中長期的に土地や地域の価値を高めるか、収益性を高めるかを常に考えながら不動産の利用方法を検討しています。

2024年3月期 業績予想

今期の通期業績予想については、前期(2023年3月期)と比較して増収減益の計画です。

増収の要因としては、前期に実施したM&Aや新しく獲得した収益不動産が寄与しています。

一方、今期に入ってから取得した不動産のリニューアルコストや取得に係る一時的なコストの影響で、最終的な利益は減益となる計画です。

上図の右側に中期計画を再掲載しています。

今期を含む3年間で緩やかな増収増益を計画しています。

今期は、来期以降の売上源泉となる不動産への投資を行うという位置づけです。来期以降、これらが順調に稼働すれば増収増益基調になると考えています。

利益率に関しては、昨今の国際金融情勢の変動や地政学的リスクがありますので、保守的な見立てをしています。

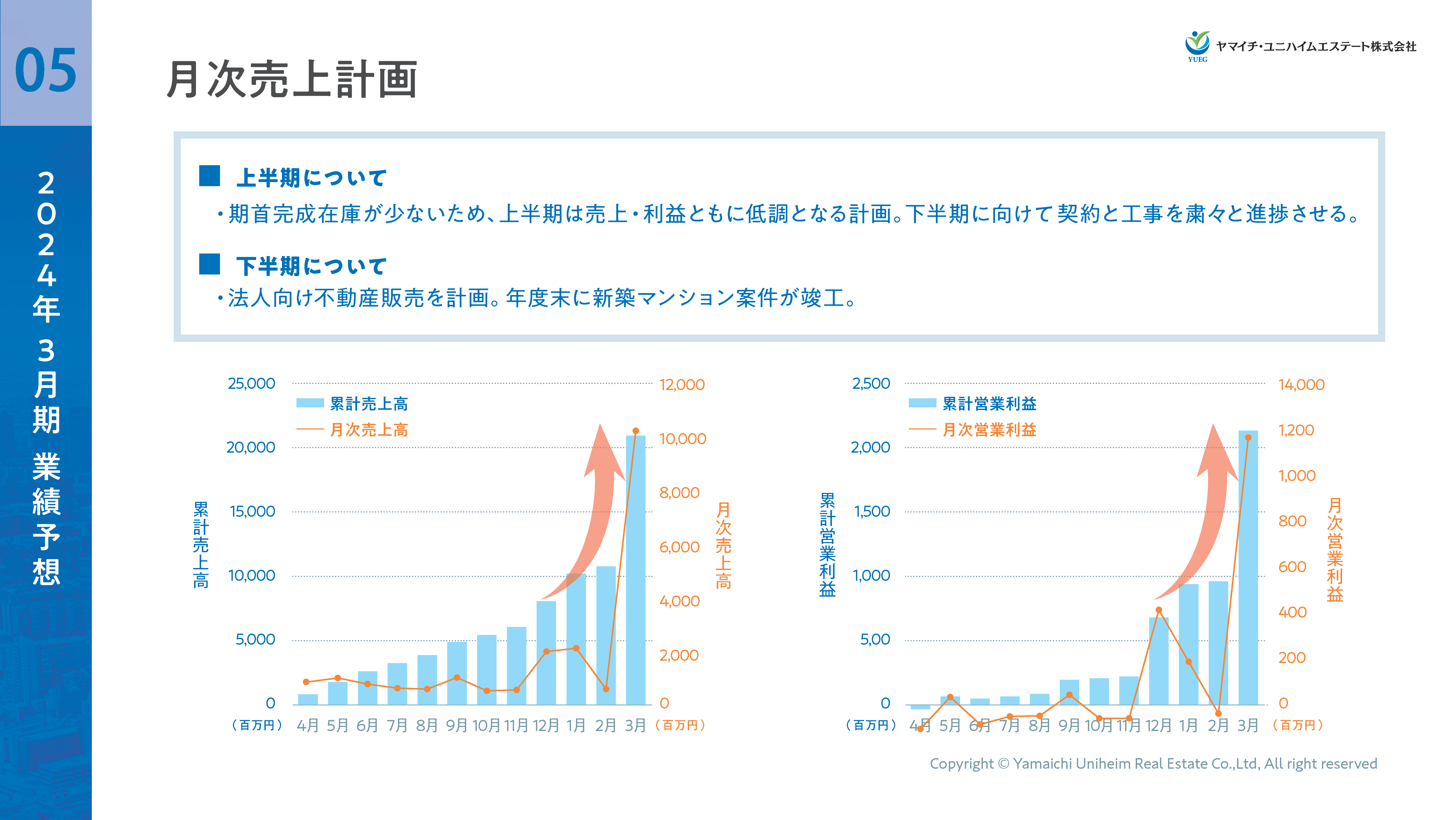

月次売上計画

今期の月次売上計画は、下期、特に終盤に売上・利益がともに大きく計上される展開です。

上半期は、期首の完成在庫が少なかったため、売上・利益ともに低調となる計画です。現在は、下期の引き渡しに向けた契約と工事を進めています。

下半期は、法人向けの不動産販売をいくつか計画しており、これらの引き渡しにより通期計画の達成が見込まれます。

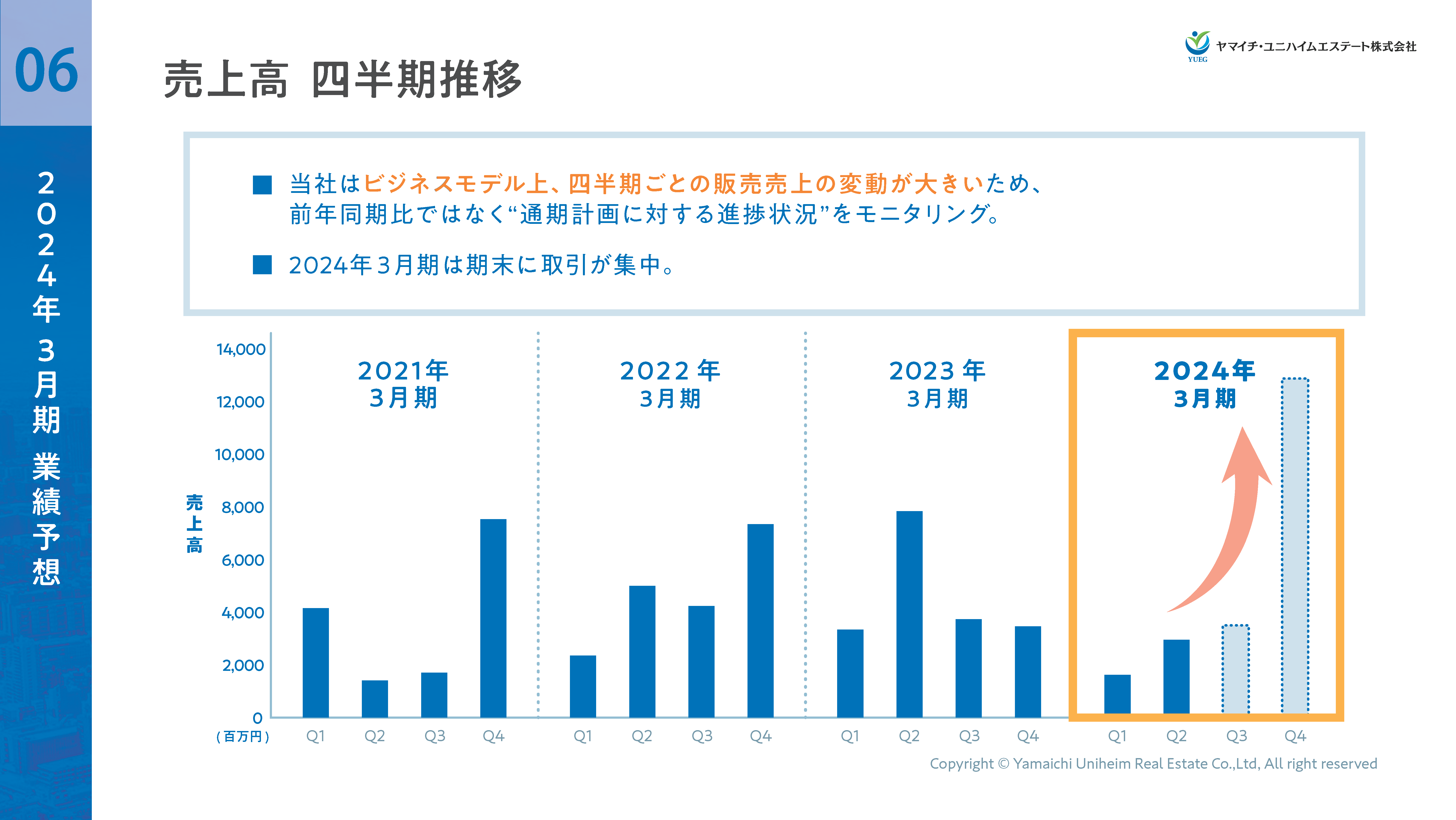

売上高 四半期推移

当社は不動産を自社で仕入れて開発するため、どの四半期に物件が完成・引渡しとなるか、そのタイミングが毎年異なります。このため、特に販売セグメントの売上変動が大きいのが特徴です。前年同期比で大きく上振れる年もあれば下回る年もあります。

このため、当社では通期計画に対する進捗状況を重視し、モニタリングをしています。

今期は、下期、特に期末に取引が集中する計画です。

第2四半期業績ハイライト

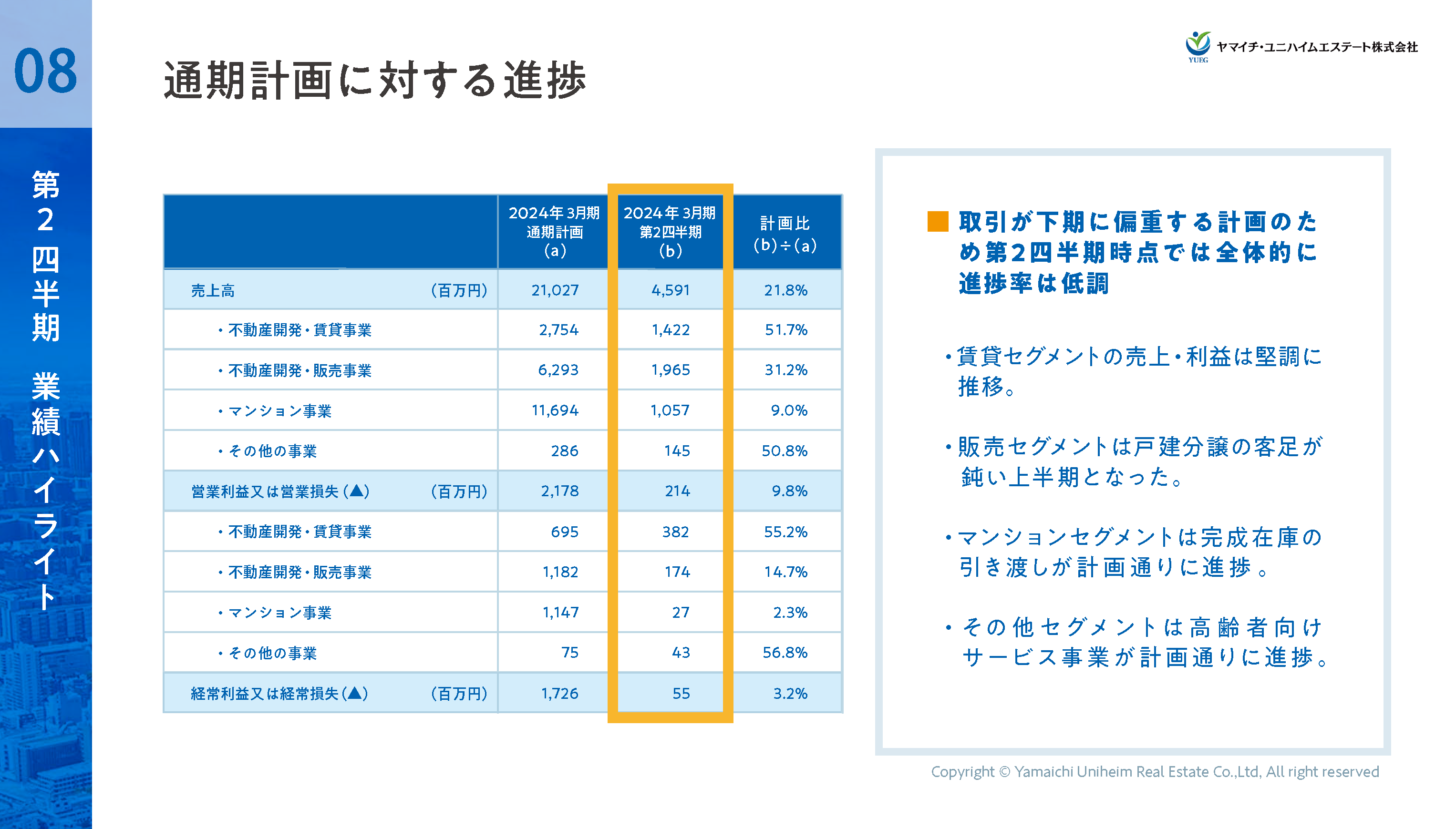

通期計画に対する進捗

第2四半期の業績ハイライトです。

売上高は45億9100万円で、通期計画比の進捗が21.8%、

営業利益は2億1400万円で、通期計画比の進捗が9.8%、

経常利益は5500万円で、通期計画比の進捗が3.2%です。

全体的に進捗は低調な状況に見えますが、計画通りに進んでいます。

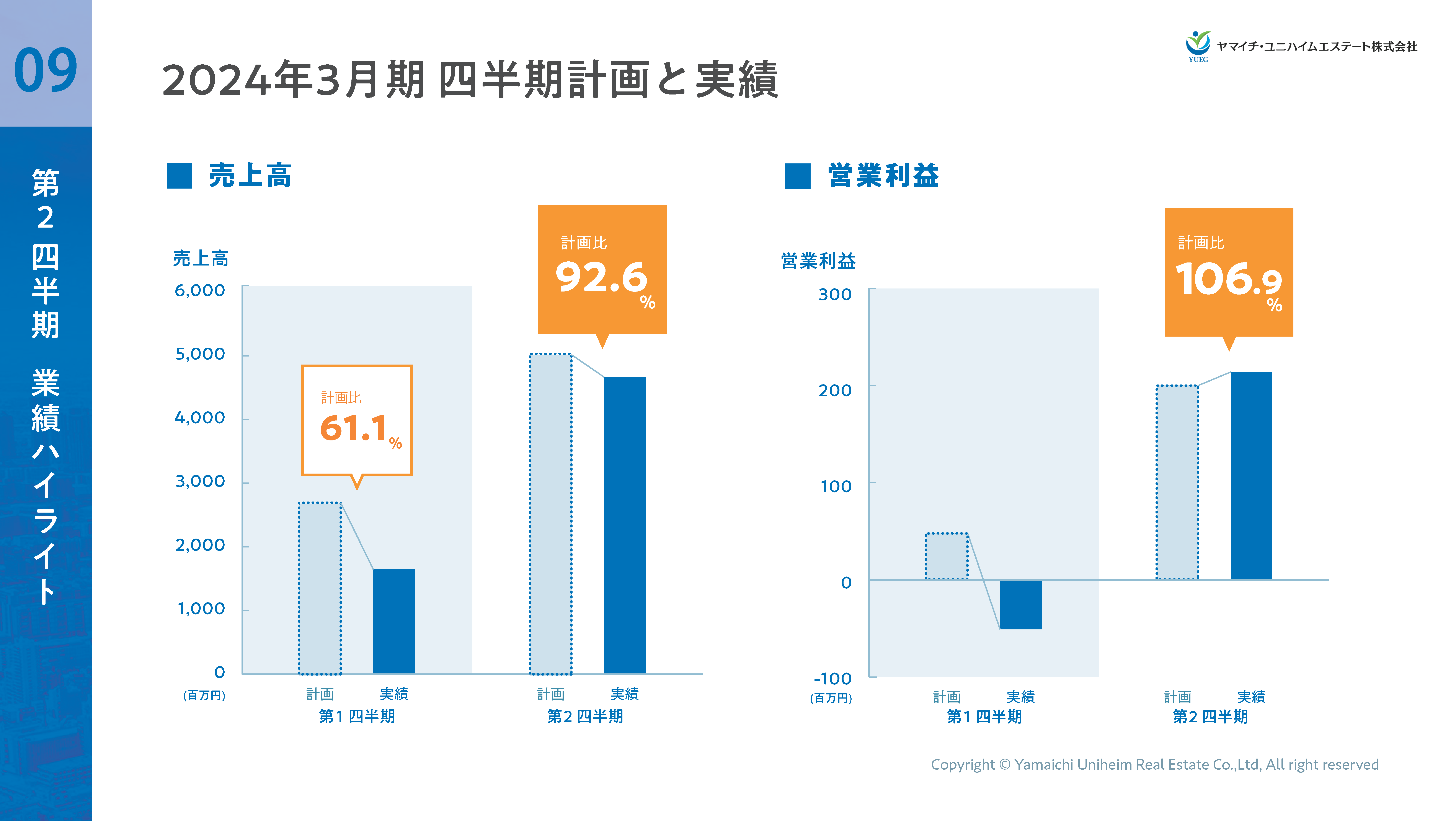

2024年3月期 四半期計画と実績

売上高と営業利益の計画と実績を並べたものです。

売上高は、第1四半期は計画より少し下振れしていますが、第2四半期ではきちんと進捗しており、計画比率は92.6%でした。

営業利益についても第2四半期で十分リカバリーしており、ほぼ計画通りに進んでいます。

これより、各セグメントについてもう少し詳しく説明します。

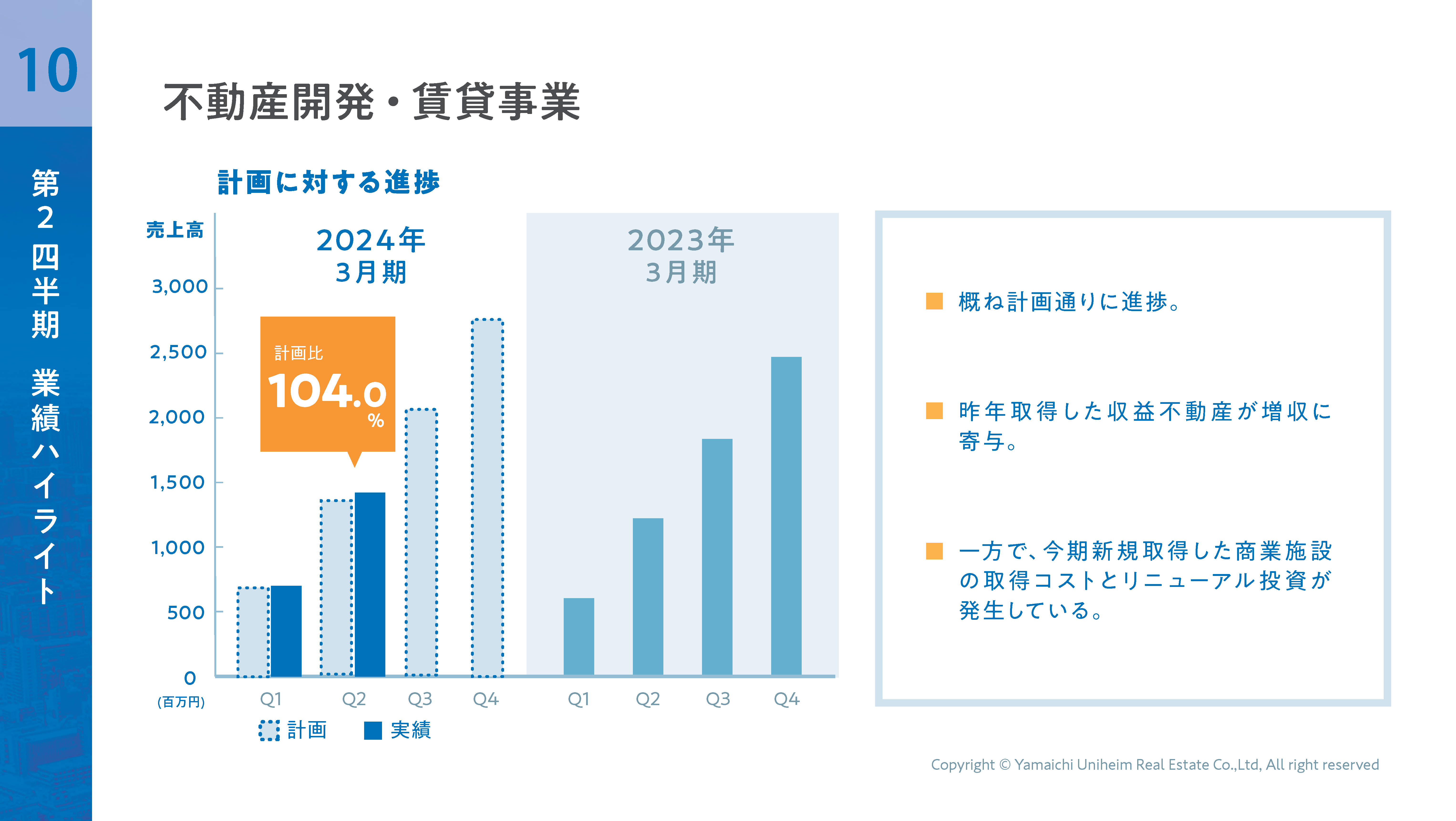

不動産開発・賃貸事業

不動産開発・賃貸セグメントの計画に対する進捗を示しています。

ほとんどが賃料売上なので、例年、計画からあまりぶれずに推移しています。今期も昨年取得した不動産が堅調に推移しており、増収となっています。

一方で、今期取得した商業施設の取得コスト等が発生しており、営業利益としては少し押し下げる結果となっています。

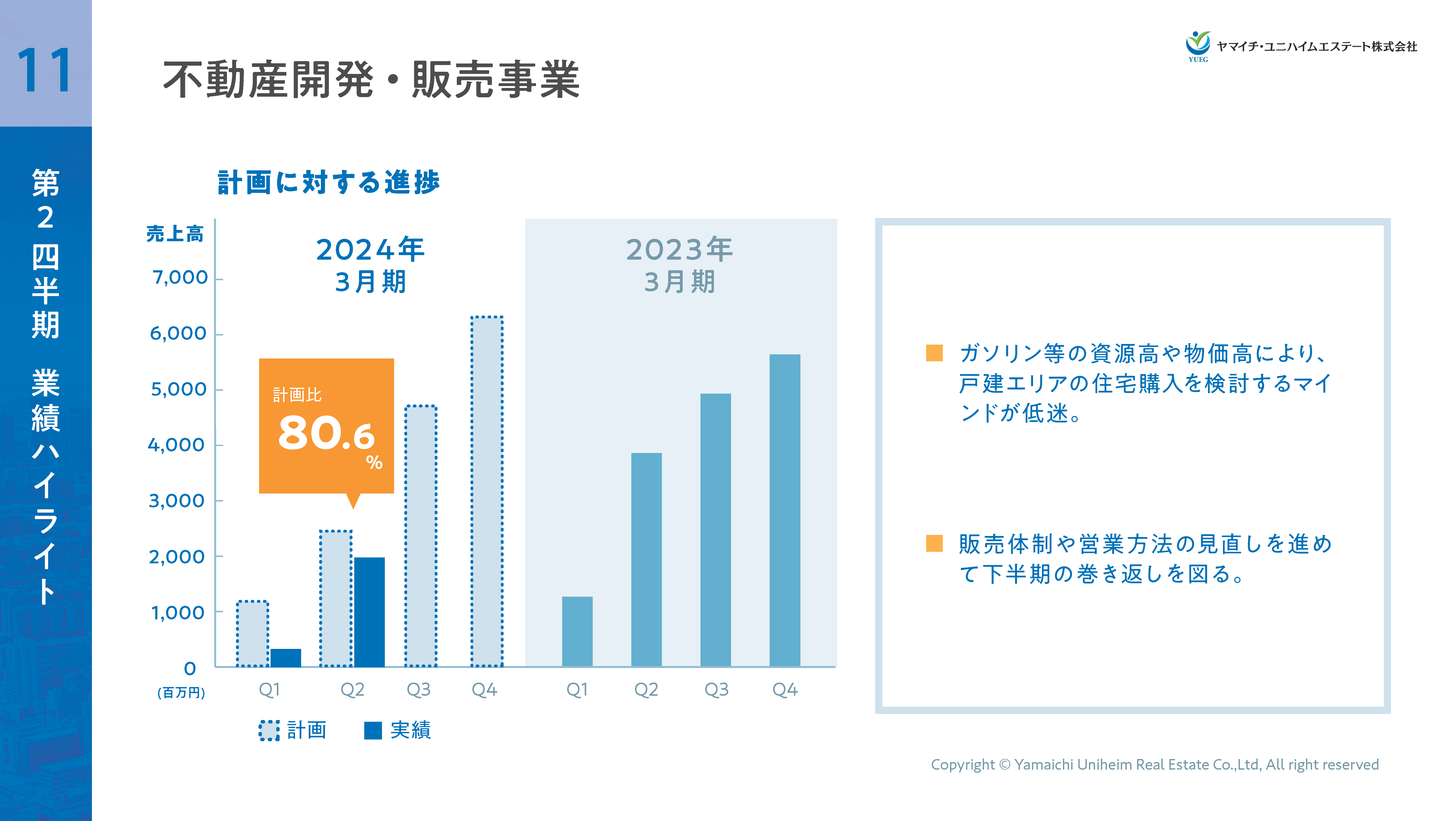

不動産開発・販売事業

不動産開発・販売セグメントについては、戸建て住宅の販売が少し苦戦しており、第2四半期までの時点で計画比80.6%という状況です。

ただ、第3クォーター、第4クォーターで計画している法人向けの不動産の引き渡しが利益を大きく押し上げる計画となっており、その準備を着々と進めています。

下半期の巻き返しは、十分可能な範囲だと認識しています。

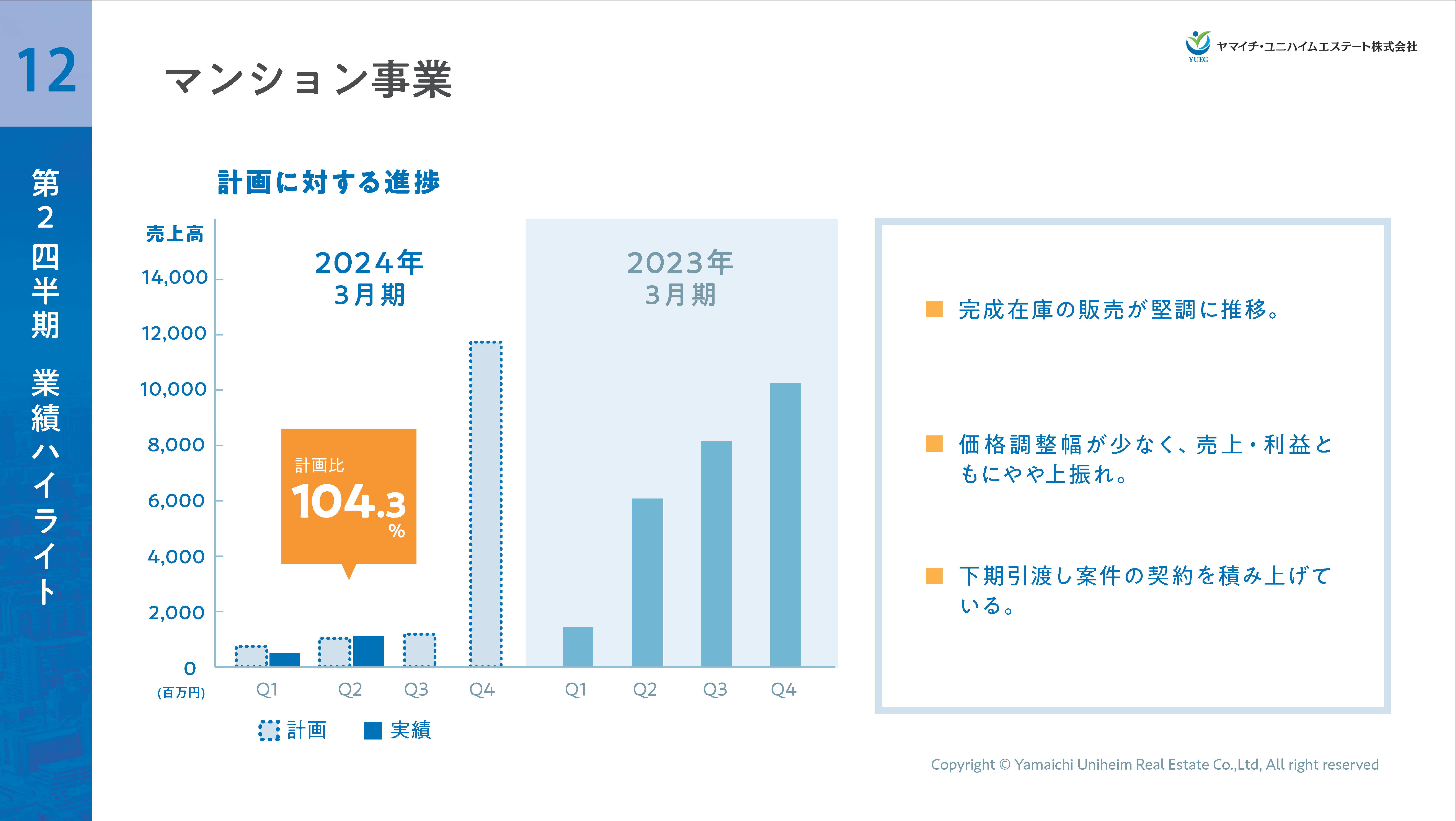

マンション事業

マンションセグメントの計画に対する進捗ですが、期首に完成在庫が少ない状況で始まりましたが、現在計画通りに進んでいます。

通期計画では、ほとんどの売上が第4クォーターにあるため、現在引き渡しに向けた契約を積み上げている状況です。

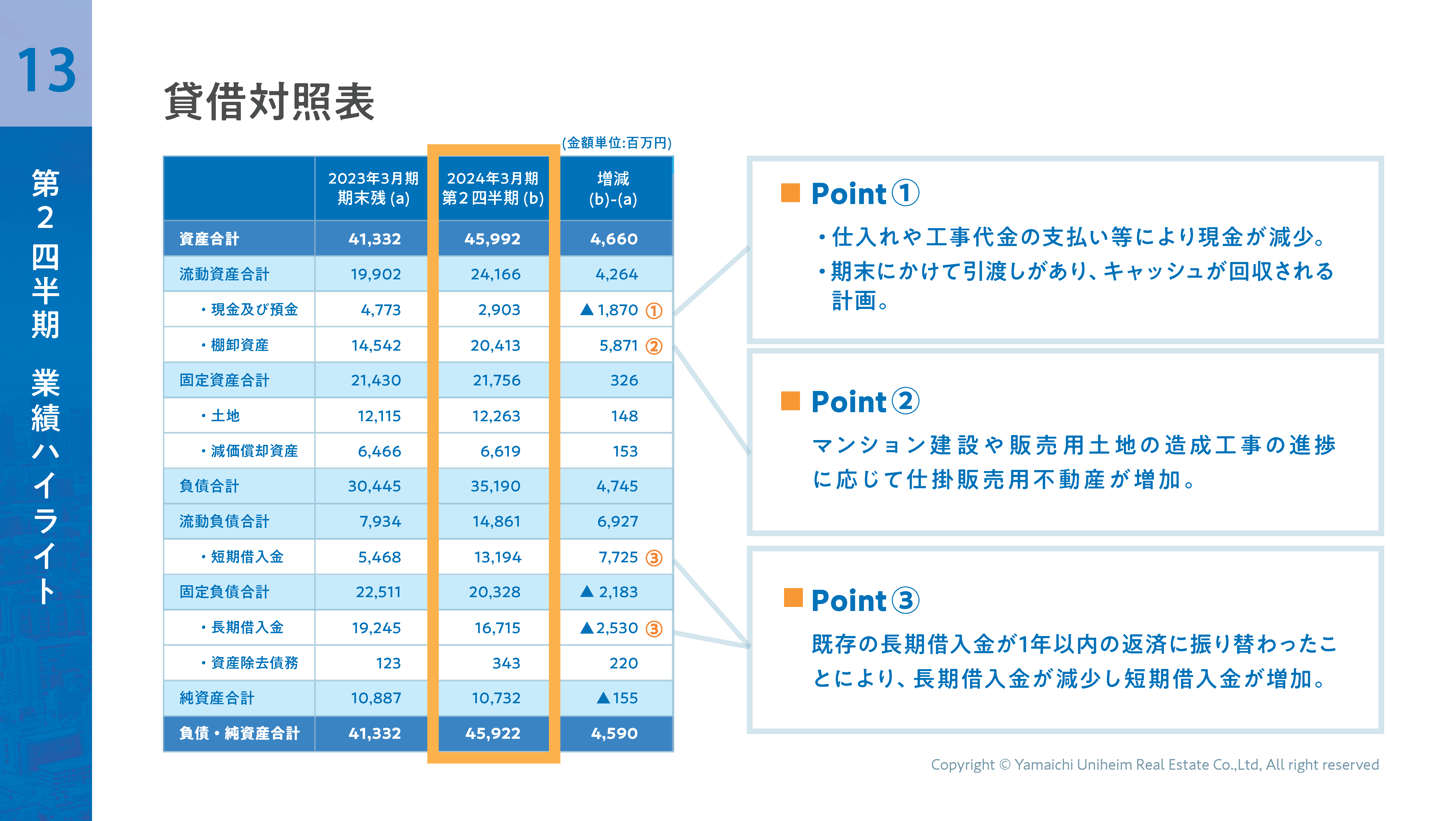

貸借対照表

貸借対照表について、1つめのポイントは、現金及び預金です。

これは不動産の新規取得や開発が進んでおり、工事代金の支払い等で現金及び預金が減少していますが、期末の引き渡しで回収する計画です。

2つめのポイントは、棚卸資産が大きく増加していることです。

これは、マンションの建設や販売用土地の造成工事が進捗することにより増加しています。これらは完成すると顧客に引き渡し、現金及び預金として回収する計画です。

借入金については、短期借入金が大きく増加し、長期借入金が減少しています。これは、既存の長期借入金の返済が1年以内に返済する短期借入金に振り替わったことが主な要因です。

多くは、マンションの建設に関するものです。

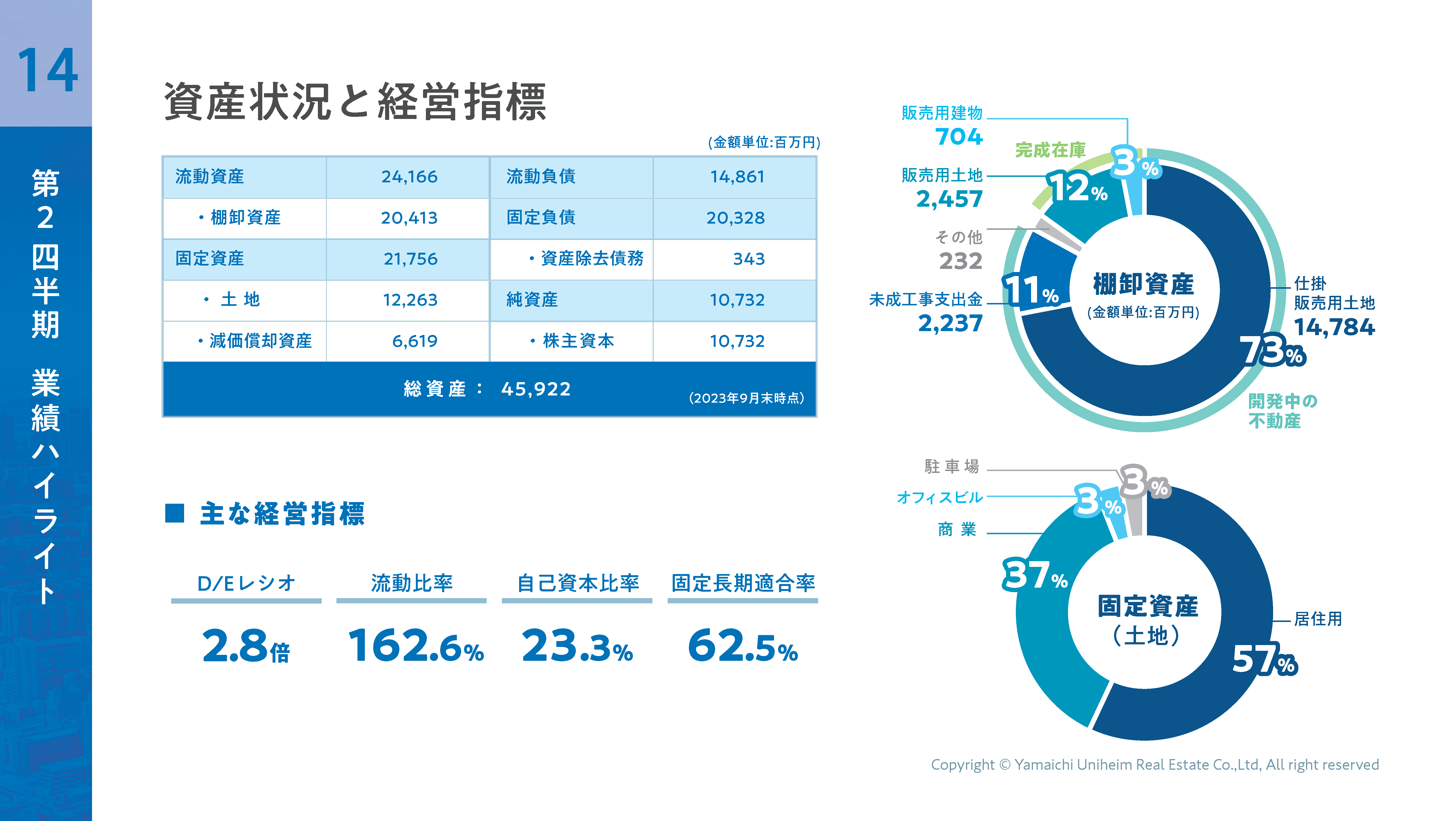

資産状況と経営指標

資産状況と経営指標のサマリーです。

現在の総資産が459億2200万円で、前回より約40数億円膨れ上がっています。

右側に資産の状況、特に不動産の保有割合や内訳を記載しています。

今期の借入に関しては、大型案件の新規取得に伴い自己資本比率が3ポイントほど前期末より低下しています。

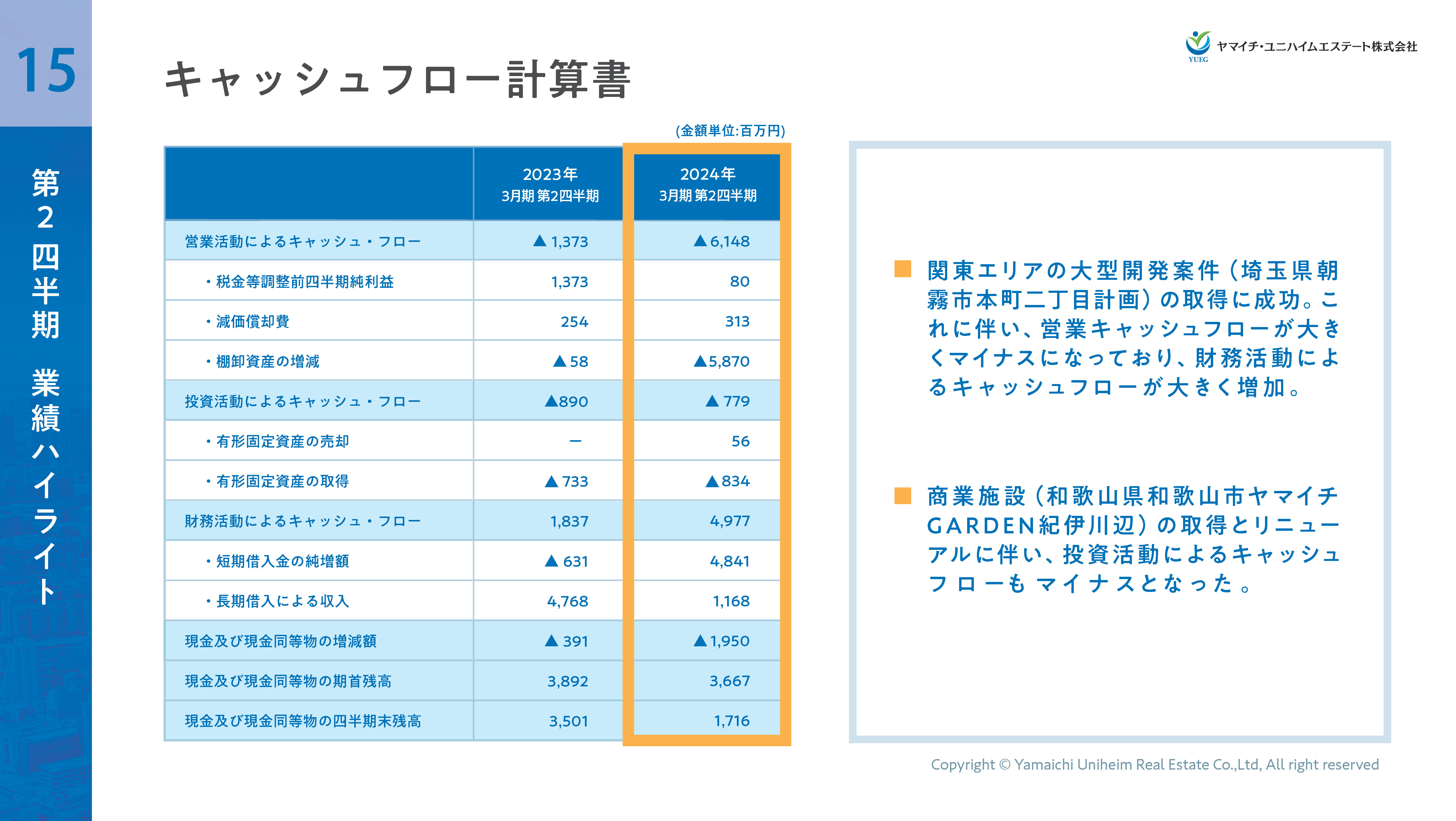

キャッシュフロー計算書

キャッシュフロー計算書です。

営業活動のキャッシュフローが、関東エリアでの大型開発案件の取得に成功し、大きくマイナスになっています。

この取得資金は借入金で対応しているため、財務活動によるキャッシュフローが大きく増加しています。

また、今期、固定資産の取得も行ったため、投資活動のキャッシュフローもマイナスです。

しかし、これらはすべて来期以降の売上源泉となる不動産取得や投資に伴うもので、計画通りに新規仕入れが進んでいると考えています。

株主還元について

最後に、株主還元について説明します。

株価の推移

上図は、11月9日時点の株価です。

10月末から株価が回復している状況です。

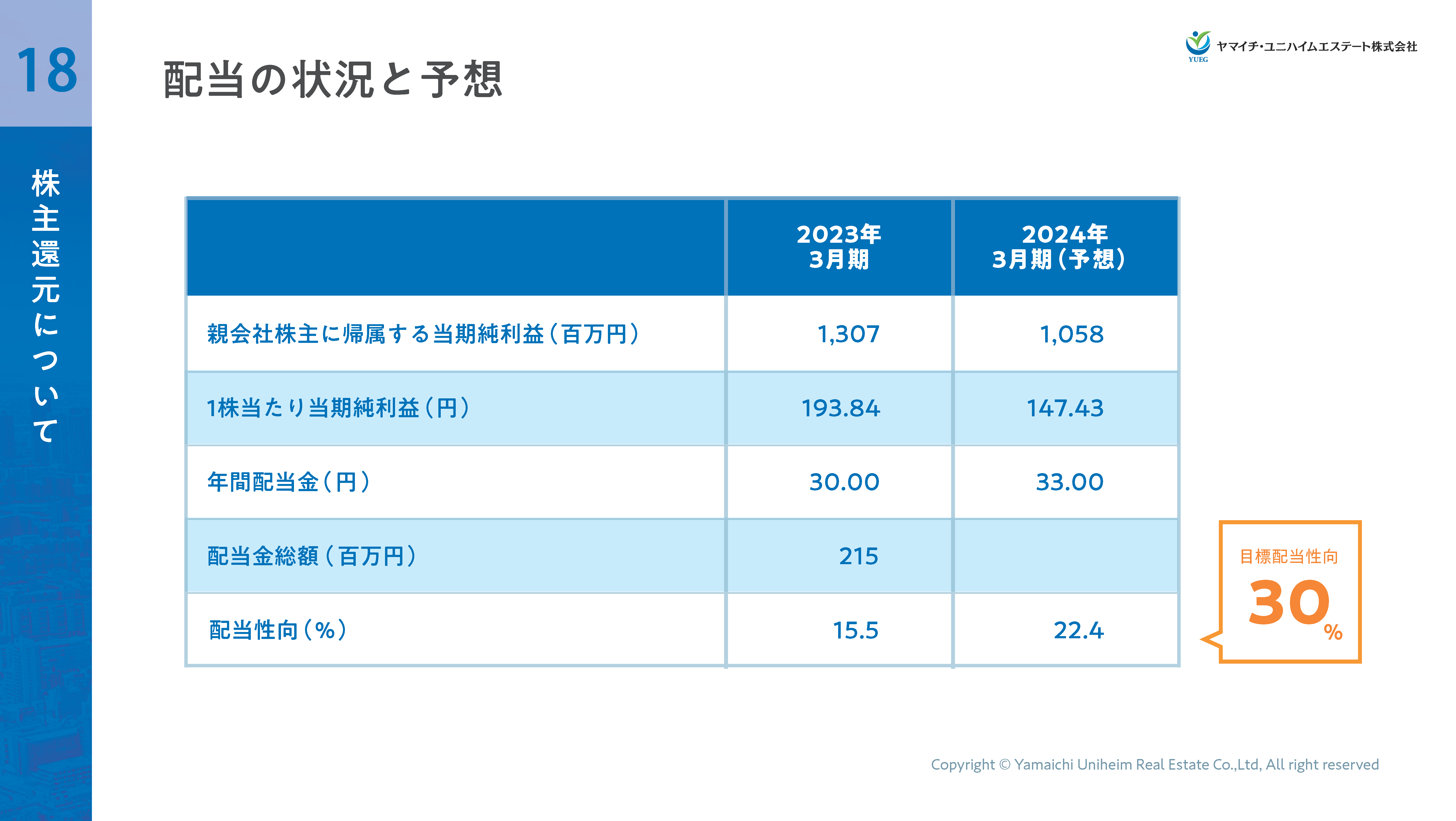

配当の状況と予想

今期の配当は33円を予想し、配当性向は30%程度を目指しています。

今期を含め、来期以降も増配できるように努めていきます。

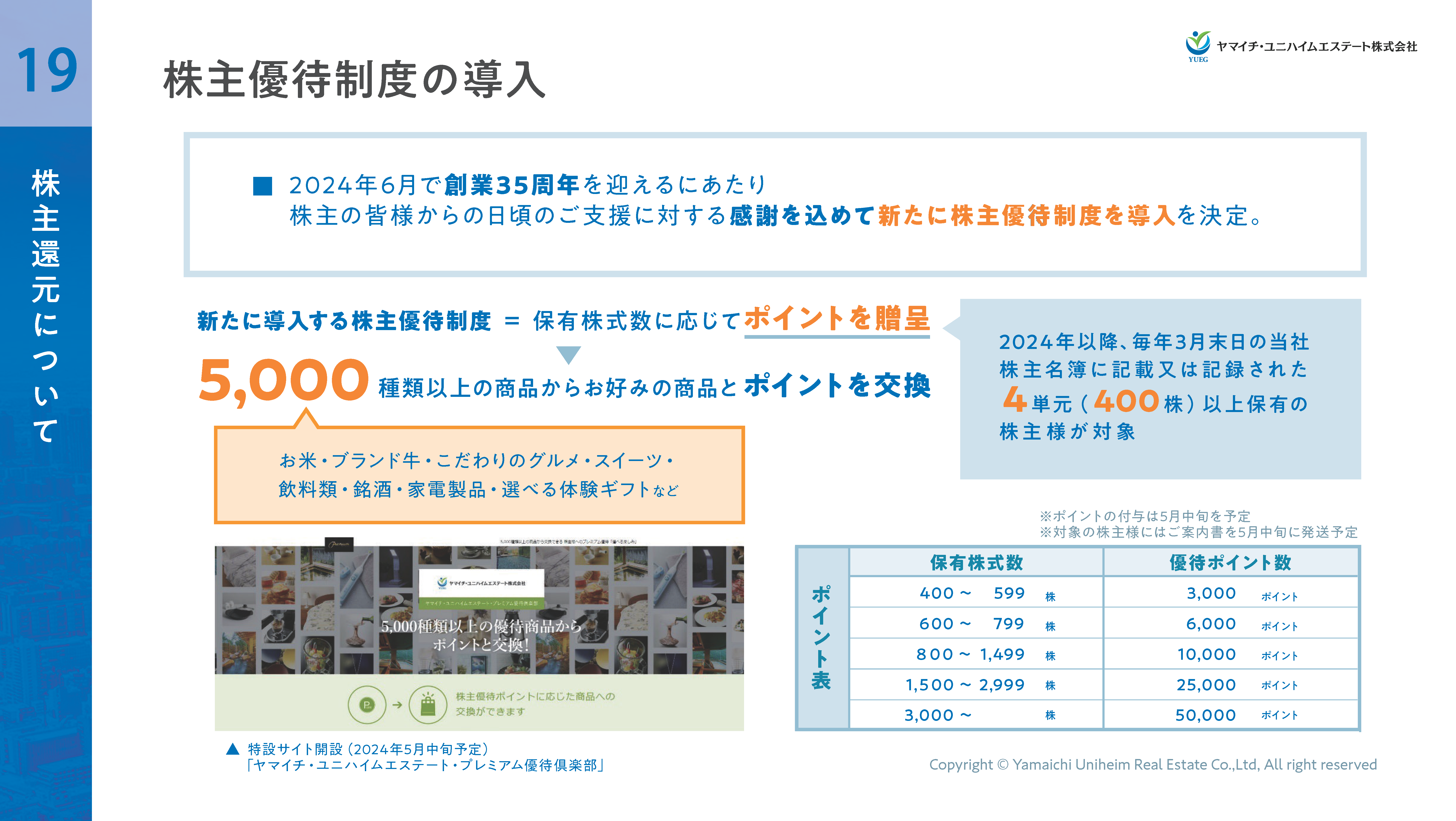

株主優待制度の導入

新たに株主優待制度の導入を決定しました。

来年、当社は創業35周年を迎えるにあたり、株主還元を充実させたいと考えており、ポイント制の株主優待制度の導入を検討しています。

4単元以上の株主を対象にした還元を考えていますので、ぜひご利用いただきたいと思います。

補足 Appendix

第2四半期 業績 前年同期比

最後に、参考資料です。

売上・利益については、四半期ごとのばらつきが大きいため、前年同期比を見るだけではマイナスが大きいように見えます。

しかし、第2四半期までは計画通り進んでおり、第3四半期以降、通期見通しが明らかになると考えています。

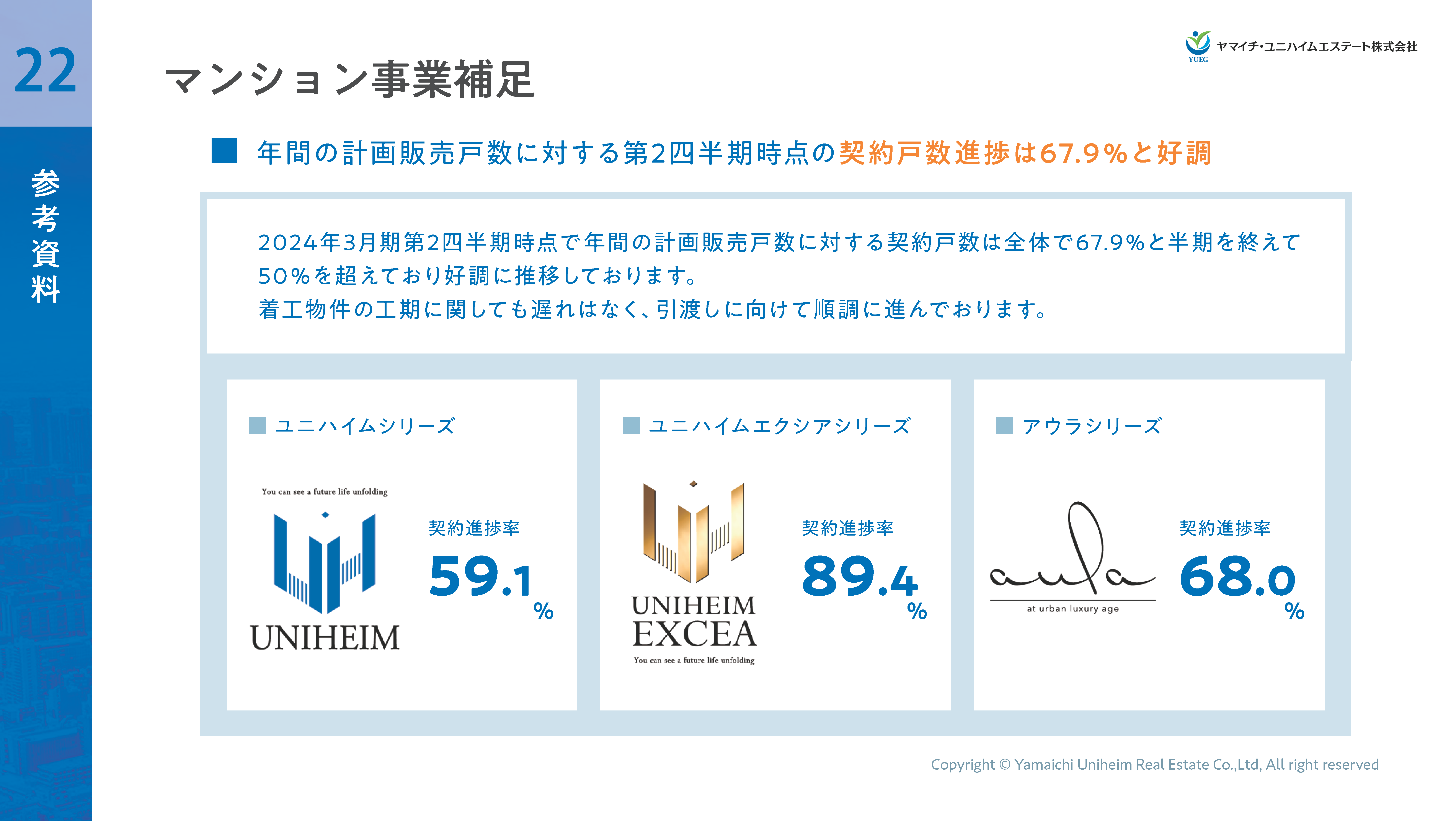

マンション事業補足

マンション事業に関しては、第2四半期時点で契約進捗がほぼ7割に達しており、このペースを保ち、予算達成に向けて取り組んでいきます。

以上が第2四半期の決算説明です。

ご視聴いただき、ありがとうございました。