ソラスト【6197】 M&Aで事業拡大、トレーニングとITで生産性UP。業績と社員の処遇の同時向上を目指す

ソラスト【6197】 M&Aで事業拡大、トレーニングとITで生産性UP。業績と社員の処遇の同時向上を目指す

今回はソラスト【6197】を訪問してきました。

ソラストの本社は、東京都港区港南1-7-18 A-PLACE品川東、JR品川駅港南口から徒歩7分です。

近辺はJR車両基地跡地の再開発などにより、大規模なオフィスビルが数多く建設され、21世紀に入ってから多くの企業が本社を移している地域です。

最寄り駅の品川駅は、ご存じの通り新幹線の停車駅であるとともに、2027年に開業が予定されるリニア中央新幹線の始発駅となることが決定しており、ビジネス拠点としての発展が期待されています。そんなオフィスビルの6階でお話を伺いました。

1.医療事務管理者養成の通信教育からスタート

ソラストの創業は、1965年に「日本医療経営協会」という名称で開始した、日本初の医療事務管理者を養成するための通信教育でした。創業3年後の1968年には法人化し、株式会社日本医療経営新社となり、1972年に医療事務の通学教育を開始しました。

教育事業を開始した背景には、病院・医院の院長に医療事務負担が重くのしかかっていたことがあります。医療機関は、保険診療を行った際、診療報酬明細書(いわゆる「レセプト」)を作成し国民健康保険などに請求しなければなりません。当時、院長などの病院の責任者・経営者が月に1度もしくは半月に1度、大きな労力をかけて自ら医療事務作業を行うことが主流でした。この医療事務の実務知識を備えた人材を養成することで、院長には診察など、医師本来の業務時間を増やしてもらいたい、という想いから創業されたそうです。

その後、医療事務の受託事業を開始し、教育事業から業務受託事業へとテリトリーを広げ、1980年には「株式会社日本医療事務センター」に商号変更しました。

ちなみに競合するニチイ学館【9792】は、1968年12月に医療事務の受託事業を開始し、その後1971年に医療事務の教育事業を始めました。ソラストとは逆の順番でのスタートアップでした。

2.上場するもMBOで上場廃止、4年後にソラストとして再上場

さてソラストに話を戻します。日本医療事務センターは、1999年には台東区に訪問看護ステーションを開設し、介護事業に参入。2002年には保育所を江戸川区に開設し、保育事業に参入、というように事業の幅を広げていきます。

この間、日本医療事務センターは、1992年11月に店頭登録銘柄として株式を公開し、2002年には東証2部に上場します。ところが、それから10年後の2012年にMBOを実施して非公開会社となり、上場廃止になりました。

以前の会社訪問でご紹介したトーカロ【3433】は、外資の敵対的買収への防衛策としてのMBOでしたが、ソラストの場合はそうではありませんでした。

MBOを発表した2011年当時、ソラストの経営環境は悪化していました。ソラストのメインフィールドである医療の業界では、医療費抑制を一つの柱とする医療制度改革が進められ、コスト低減圧力が強くなりました。また、厚労省の出した派遣労働の指針で、派遣期間制限のない「専門26業務」に医療事務が含まれないこととなり、期間制限に抵触する派遣契約が一斉に打ち切り、終了となりました。一方でソラストの成長ドライバとして位置づけられていた介護事業は、積極的かつ大規模な先行投資を進めましたがまだ十分な利益を稼ぐことができておらず、引き続き介護事業へも注力し続けるには、たとえ将来性があるとしても、株主の理解が得られにくい状況でした。

そこでアメリカの大手投資ファンドであるカーライルと手を組むことで、株式を非公開化し、その間に事業の大幅な改善を実行することとしました。

MBOに際しては、カーライル傘下のエヌ・シー・ホールディングス株式会社(以下NCH)が買付会社となって2011年9月から公開買付が行われ、2/3を超える議決権を確保し、残りの株式も総会決議によりNCHが取得し、日本医療事務センターは2012年2月に上場廃止となりました。

その後、2012年4月にNCHを子会社の日本医療事務センターが吸収する形で合併し、同年10月に「株式会社ソラスト」に商号を変更しました。

ソラストはカーライルの支援のもと、外部からの経営人材の採用やKPI(key performance indicator、重要業績指標)の導入、社員教育の充実、さらに介護事業においては積極的な事業所の開設やM&Aを実施した結果、業績は再び向上し、上場廃止から4年後の2016年6月に東証1部上場に至りました。

ソラストのMBOに関わったカーライルは、自ら投資するとともに経営に深く関与して企業価値を高めることでリターンを得る「プライベート・エクイティ・ファンド」(PEファンド)と呼ばれるスタイルのファンドでした。外資系のファンドというと、ネガティブなイメージを持たれる方もいますが、ソラストの場合は外資系ファンドの力を借りて、さらなる成長軌道に乗ることができました。これはカーライルの協力があったからこそだと思います。

3.収益基盤の医療関連受託事業は成長余地大

ソラストの2018年3月期の売上は743億円で、そのうち医療関連受託事業の売上が約72%の536億円、介護事業が約25%の186億円。保育事業が2%で約15億円、その他が1%という事業構成です。

基幹事業である医療関連受託事業は、診療報酬請求業務はもちろんのこと、受付や会計、カルテ管理や病棟クラークなど、医療事務に関わるあらゆる業務の請負、派遣によって病院事務を支えています。このようなサービスに対する需要は、景気の影響を受けにくい性格であると考えられます。

顧客となる病院の規模としては、200床以上の中・大病院が顧客の4分の3を占めています。また、契約継続年数は、10年以上継続している顧客が50%あり、顧客基盤は安定しています。

それでは医療事務業務の成長余地はどうでしょうか。市場規模を見てみると既存の医療事務受託は全体で約2,000億円とみられており、シェアトップが約55%のニチイ学館、2位が約25%のソラストで、この2社で市場の8割を占めています。ただ、医療事務を外注していない病院が多数存在しており、5,800億円の潜在市場があるとみられています(市場規模全体 では7,800億円)。

このような環境下で、ソラストが注力しているのが、日本企業にとっての課題である生産性改善への挑戦です。生産性改善とはインプットとアウトプットの関係を効率的にするということです。

ここでの典型的な間違いは、賃金を極限まで抑えてコストを削減し、その一方で、人の数を減らすことには大きな抵抗を持つことです。人の数を減らすとクオリティーが落ちるという考え方も強いように思います。ソラストでも以前はこのような間違いをしていました。賃金を抑えることでコストは削減できても、アウトプット側のやる気やモチベーションが下がるために生産性は上がりません。インプット側のコストを下げながらアウトプット側にも良い影響を及ぼすためには、人の数を減らすしかありません。

実際、ソラストが行う病院の事務業務においては、人数が減っているところほど残業が減り、いろいろなクオリティー指標が改善しているそうです。

人の数が減ると、チームのメンバーが互いに協力するようになります。協力するためにコミュニケーションが多くなりますし、一人一人が多能工化する必要が出てきます。生産性が上がれば給与が上がります。これに伴って、やる気や主体性が上がります。部署のリーダーは、ひとりの業務担当者としての仕事ではなく、チームをよりよいものにしていく動きを始めます。このようなチームが提供するサービスのクオリティーは確実に上がります。一人当たりの賃金を抑制するのではなく人の数を減らすというインプット側の正しい施策が、アウトプット側にも良い効果を及ぼし生産性が改善します。そして、生産性を追求することが、継続的なクオリティー改善につながり、結果としてこれが潜在市場の開拓に結びついていくと思われます。

4.M&Aで急速成長の介護事業

ソラストの介護事業は、医療関連受託事業のような受託事業ではなく、自ら施設を運営しています。売上は前述のとおり186億円です。

業界トップはニチイ学館で1,481億円(2018年3月期)。その差は大きいように思えますが、介護市場そのものが約10.7兆円(2018年度社会保障給付費予算ベース)と巨大です。そのためトップのニチイ学館でさえ、シェアは1%台です。つまり、介護市場は大企業から中小企業まで、非常に多くの事業者が参入している業界といえます。しかも2040年度には、25.8兆円に拡大すると推計されている大型成長市場です(内閣府「2040年を見据えた社会保障の将来見通し」)。介護サービスに対する需要も、景気の影響を受けにくい性格であると考えられます。

そのような業界で、どのような戦略を採るのかに介護事業会社各社の特長が出ます。

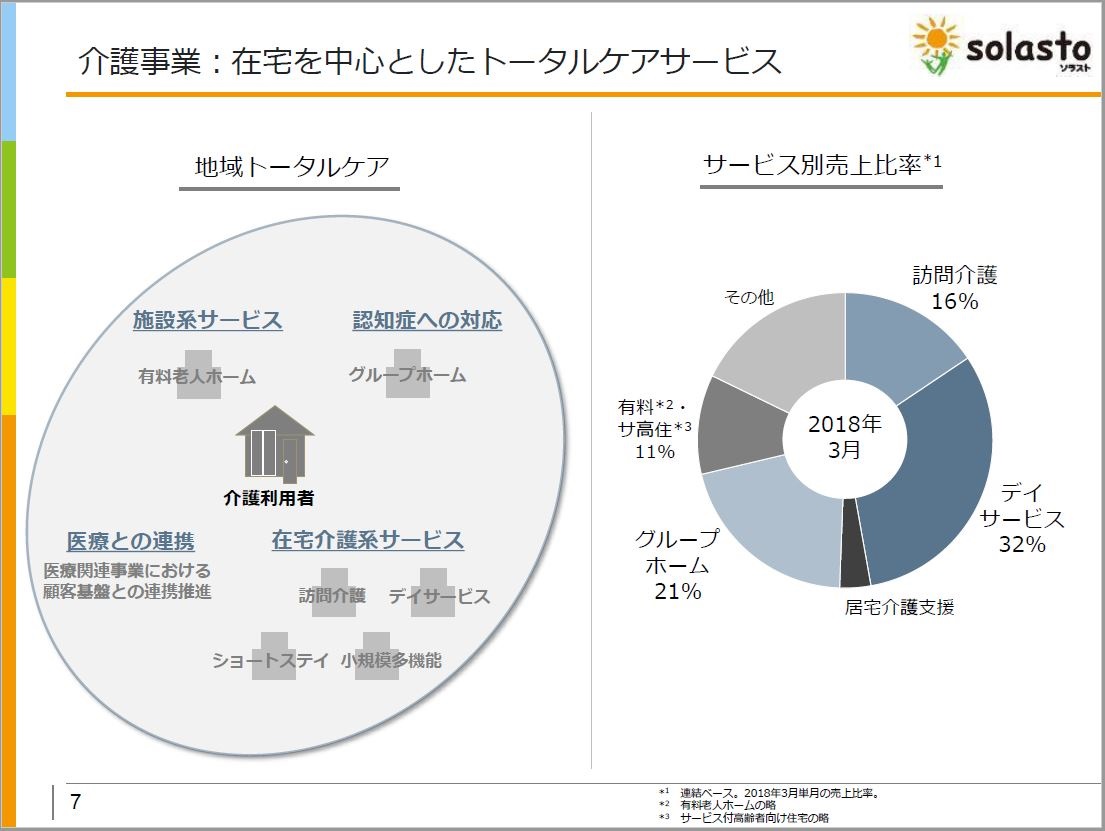

介護事業は一般に、訪問介護やデイサービスなどの「在宅介護系サービス」、有料老人ホームやサービス付き高齢者住宅などの「施設系サービス」、介護用品の製造・販売等「その他」に大別できます。

ソラストの介護事業は「在宅介護系サービス」を中心としたトータルケアサービスを展開していることが特長となっています。

介護事業におけるソラストの競合としては、ニチイ学館の他に、ツクイ【2398】、ユニマットリタイアメント・コミュニティ【9707】、ケア21【2373】などの他、介護をメイン事業とする上場企業だけでも十数社あり、先に述べたように多数の競合が存在します。

このように将来性があり多数のプレイヤーがいる業界なので、合従連衡が進むと考えられます。その中でもソラストは、積極的なM&Aにより事業を拡大しています。

実施案件は2018年3月期だけでも9件、その前年度と合わせると2年間で20件というスケールでM&Aを展開しています。相手先の規模も売上数億円のところから、ベストケア株式会社(売上30億円)、株式会社日本ケアリンク(売上42億円)といった大型案件まで様々です。

M&Aを積極活用する意図は、何と言っても「スピード」とのこと。既にある顧客や従業員、施設を引き継ぎ、収益向上を図る方が、新規で開拓して利益を出すより圧倒的に早く、失敗のリスクも低いそうです。売主は、後継者がいなかったりする事業主が多いそうです。ソラストには他の介護事業所と共通の管理指標(KPI)を導入するなどして、経営状況を改善するマネジメントノウハウがあります。

このようにソラストがM&Aを事業拡大の武器にできる背景には、医療関連受託事業から生み出される潤沢なキャッシュフローをM&A資金に充てることができることや負債の少ないバランスシートなどがあると思います。

MBOによって上場廃止になった頃は赤字だった介護事業は、再上場の頃には黒字に転換しており、2018年3月期には利益率で4.9%、額にして9億1600万円の営業利益を稼ぐまでになっています。

5.12年後に売上4倍を目指す長期ビジョン

公表されている長期経営ビジョンである「VISION 2030」でソラストは、2030年度の売上を2018年3月期比4倍の3000億円、営業利益を4.8倍の200億円にすると宣言しています。平均で毎年12~13%売上を伸ばし、二桁成長を続けていくという、高い目標です。

しかも、このうち大半の2500億円を売り上げる医療関連受託事業と介護事業は国内売上で考えているそうです(残り500億円は新規事業)。

このようなビジョンの背景には、今まで見てきたように医療関連受託事業の潜在需要と介護事業の市場拡大があるのはもちろんですが、競争力の中心が、従業員一人ひとりが医療事務や介護の現場で行う業務クオリティーであるということが大きいと思います。

2018年3月現在、ソラストの医療関連受託事業、介護・保育事業に携わる社員の数は2万5,000人以上になります。毎月600名以上の社員が現場の業務に役立つ内容やコミュニケーションのトレーニングを受けているそうです。また、ITも今以上に積極的に活用していくことを考えているそうです。

「費用の9割が人件費」だというソラストの事業。このような労働集約型事業だからこそ、社員の生産性とクオリティーの改善によって利益が増え、社員にとっても処遇の改善につながるという、人を中心にした施策は、今後も注目です。

インタビュー後記

ソラストの医療関連受託事業も介護事業も景気の影響を受けにくいディフェンシブな事業です。ただ、診療報酬は2年に1度、介護報酬は3年に1度の改定があり、両事業ともその影響は避けられません。しかしながら、市場としては十分な開拓余地がありそうです(診療報酬・介護報酬の増加に日本の財政が持ちこたえられるのか、という疑問はひとまず置いておいて)。

今後、業務・資本提携しているインフォコム【4348】との協業で進めているIT化による効率化はスピードアップすると思われますし、同様にソラスト株式の34%を保有する大東建託【1878】とは、現在のところ協業の実績はありませんが、将来介護施設の建設等を行う場合、両者のノウハウを活かせる余地は大きいと思われます。

大きな成長余地のある事業を行っているソラストには、教育や人事制度の質をさらに高めて、企業理念である「人を『元気』にし、パートナーを『元気』にし、社会を『元気』にする」ことをぜひ実現してもらいたいです。

以上

※当コンテンツは当社がアクションラーニング会員及びそれ以外の個人投資家に向けて、個別企業を見た印象を記事にしたものです。

当コンテンツは投資助言となる投資、税金、法律等のいかなる助言も提供せず、また、特定の金融の個別銘柄、金融投資あるいは金融商品に関するいかなる勧告もしません。

このドキュメントの使用は、資格のある投資専門家の投資助言に取って代わるものではありません。

当社はコンテンツの信頼性を確保するよう合理的な努力をしていますが、無謬性を保証するものではありません。

当コンテンツの読者が投資活動を行い、その結果損失を被ったとしても、当社は一切の責任を負いません。